Highlight

Gemeinsam erfolgreich – unser valantic Team.

Lernen Sie die Menschen kennen, die mit Leidenschaft und Verantwortung bei valantic Großes bewegen.

Mehr über uns erfahren16. August 2020

Latente Steuern dienen der zutreffenden Darstellung der Vermögenslage jedes nach IFRS bilanzierenden Einzelunternehmens und jeder Konzerngruppe. Das in IAS 12 zugrundeliegende Konzept ist bilanzorientiert und umfasst daher neben erfolgswirksamen auch erfolgsneutrale Latenzen. Des Weiteren sind aus Gründen der korrekten Abbildung der steuerlichen Aktiva und Passiva auch zukünftig im Zeitpunkt der Realisierung geltende Steuersätze zur Bewertung heranzuziehen, sofern diese zum Bilanzierungszeitpunkt schon gesetzgeberisch verabschiedet worden sind.

Auf Grund sogenannter permanenter Bilanzansatzdifferenzen und wegen mangelnder Realisierungswahrscheinlichkeit unterlassener Bilanzierung aktiver Latenzen, bestehen Abweichungen zwischen erwartetem Steueraufwand und tatsächlich gebuchtem Steueraufwand. Der erwartete Steueraufwand ergibt sich nach der Logik des IAS 12 aus der Multiplikation des IFRS-Ergebnisses vor Steuern mit dem für das Unternehmen angewendeten Ertragssteuersatz.

Um die Zusammenhänge der steuerlichen Buchungen nachvollziehen zu können, ist es für Kapitalgeber und Investoren unerlässlich, den Zusammenhang zwischen der erwarteten Steuerquote und der tatsächlichen Steuerquote übermittelt zu bekommen. Diese Aufgabe übernimmt die steuerliche Überleitungsrechnung nach IAS 18.81 c, welche damit auch einen Effizienznachweis für die Arbeit der unternehmerischen Steuerfachabteilung ermöglicht. Die Überleitungsrechnung ermöglichen die Identifikation und das Verständnis ungewöhnlicher steuerlicher Buchungen und Vorgänge, welche einen direkten Einfluss auf die Steuerquote haben und gibt damit Auskunft über die Arbeits- und Funktionsweise der Steuerabteilung und Geschäftsführung, welche mit ihren Entscheidungen und Expertisen die Steuerergebnisse und -quote direkt beeinflussen und daran gemessen werden, ob die gesetzlich gegebenen Rahmenbedingungen zum ökonomischen Vorteil des Unternehmens oder der Gruppe weitestmöglich ausgenutzt werden.

Investor*innen erwarten hierbei auch Informationen über zukünftige Beeinflussungen der Steuerquote. Deswegen sollten diejenigen Abweichungen erkennbar werden, welche einmaliger oder außerordentlicher Natur sind. Die Überleitungsrechnung identifiziert zusätzlich die Einflussgrößen, welche im Sinne einer zukünftigen Steueraufwandsoptimierung zu nutzen sind.

Nach IFRS sind zwei Formate der Überleitungsrechnung zulässig. Die allgemein häufiger verwendete wird auf der Basis absoluter Beträge erstellt, wobei die Daten aus der Steuererklärung, der Bilanz und Ergebnisrechnung verwendet werden. Vor allem im angelsächsischen Raum wird das zweite Format genutzt, welches nur relative Werte verwendet. Hier werden alle steuerlichen Aufwands-, Ertrags- und Überleitungswerte in Relation zum IFRS-Vorsteuerergebnis ausgewiesen, sodass automatisch die Steuerquote und alle quotalen Einflussfaktoren abgelesen werden können. Bei der Verwendung des absoluten Formates der Überleitungsrechnung wird zumeist erst am Ende der Rechnung das effektive Steuerergebnis in eine Einzel- oder Konzernsteuerquote überführt.

Wird die Überleitungsrechnung für Einzelunternehmen erstellt, so ist bei deutschen Kapitalgesellschaften der bundesweit einheitliche Körperschaftsteuersatz zu verwenden, während bei der Gewerbeertragsteuer aufgrund unterschiedlicher Hebesätze verschiedene Gewerbesteuersätze in Abhängigkeit der Gemeinde des Firmensitzes zur Anwendung gelangen. Die Firmensitze bzw. Niederlassungen der Unternehmen stehen fest, so dass die Ertragssteuersätze für Einzelunternehmen leicht zu ermitteln sind.

Komplexer stellt sich die Auswahl des anzuwendenden Steuersatzes bei Unternehmensgruppen dar. Hier wird zur Berechnung des zu erwartenden Steuerergebnisses der Steuersatz des Mutterunternehmens verwendet, wohingegen die tatsächlichen Steuerergebnisse abhängig von den diversen Steuersätzen der Konzernunternehmen sind. Daraus ergibt sich als Überleitungsposition der Effekt aus der Anwendung unterschiedlicher Ertragssteuersätze vor allem bei international tätigen Gruppen mit signifikanter Auslandsgeschäftstätigkeit.

Bei Vorliegen von temporären Bilanzdifferenzen werden latente Steuern gebucht. Das vollzieht sich unabhängig von der Ergebniswirksamkeit der zugrundeliegenden Buchung. Damit beinhaltet dieses Konzept auch ergebniswirksam entstandene Differenzen, womit ein sachlicher Zusammenhang zwischen Vorsteuerergebnis und Steuerergebnis hergestellt wird.

Treten allerdings permanente Differenzen auf, so dürfen keine Latenzen in Ansatz gebracht werden, wodurch dann zu erläuternde Abweichungen zwischen effektiver Steuer und errechneter Steuer entstehen werden. Steuerfreie Erträge sowie nicht abzugsfähige Aufwendungen fallen hierunter, da keine Bilanzansatzwerte differieren, aber die zugehörigen Ergebniswirkungen nicht steuerbar sind. Werden bspw. Anteile an einer Kapitalgesellschaft erworben und es entsteht ein Firmen- oder Geschäftswert, so kann dessen Abwertung üblicherweise steuerlich nicht geltend gemacht werden. Daher wird für diese Geschäftswerte keine passive Latenz eingebucht und bei der folgenden Wertminderung wird damit keine Latenz ergebniserhöhend aufgelöst. Diese Aufwendungen erhöhen den effektiven Steueraufwand und sind im Rahmen der Überleitungsrechnung zu berücksichtigen.

Sollten Beteiligungserträge und Abgangsgewinne auftreten, sind diese steuerbefreit, solange es sich nicht um Kreditinstitute oder Finanzdienstleister handelt. Daher sind Zunahmen des Nettovermögens von Konzerngesellschaften im Zusammenspiel mit der Realisierung stiller Reserven / Lasten im Vergleich zum steuerlichen Beteiligungsbuchwert auf Ebene der Muttergesellschaft nicht abzugrenzen, da die Beteiligungserträge oder Veräußerungsergebnisse, welche daraus folgen könnten, ebenfalls nicht steuerpflichtig sind.

Zusätzlich zu permanenten Differenzen ergeben sich Überleitungspositionen aus Steuersatzänderungen, Steuersatzdifferenzen und Nichtansatz bzw. Wertberichtigungen aktiver latenter Steuern und aperiodischen Steueraufwendungen aus Betriebsprüfungen und anfallenden Nachzahlungen. Die Überleitungsrechnung für Unternehmensgruppen verwendet für die Ausgangsgröße des rechnerisch erwarteten Steuerergebnisses den Ertragssteuersatz des Konzernmutterunternehmens, während die effektiv ermittelten Steuerergebnisse der einzelnen Unternehmen mit den jeweiligen Steuersätzen ermittelt und anschließend zum Gruppensteuerergebnis kumuliert werden. Dieser Zusammenhang führt selbst bei Fehlen von permanenten Differenzen oder aperiodischen Effekten zu Differenzen zwischen erwartetem und effektivem Steuerergebnis.

Ebenfalls zu zusätzlichen Steuerergebniswirkungen führen Steuersatzänderungen, weil nach der aktuell verwendeten Konzeption der Steuerabgrenzung alle aktiven und passiven Latenzen nach Steuersatzänderungen so angepasst werden müssen, dass sich ihr Bilanzwert aus dem Produkt der bestehenden Bilanzdifferenzen mit dem neuen Steuersatz ergibt. Falls es sich hierbei um ergebniswirksam entstandene Bilanzdifferenzen handelt, sind die Anpassungen aus Steuersatzänderungen ebenfalls ergebniswirksam vorzunehmen.

Steuernachzahlungen, Steuerstrafen oder Steuergutschriften aus Betriebsprüfungen oder Prozessen, welche vergangene Perioden betreffen, sind als aperiodische Effekte auszuweisen. Sie betreffen eigentlich die Ergebnisse vergangener Perioden, welche aber buchhalterisch schon abgeschlossen sind und daher nicht mehr angepasst werden können. Sie sind deswegen als Steuereffekte in der aktuellen Periode auszuweisen und erhöhen oder vermindern damit das jetzige Steuerergebnis. Dieser Effekt kann nur durch Rückstellungen bei Vorliegen steuerlicher Risiken näherungsweise abgebildet werden, aber in den seltensten Fällen in korrekter Höhe antizipiert werden. Daraus ergeben sich dann offensichtliche Überleitungsposten des steuerlichen Abstimmungsberichtes.

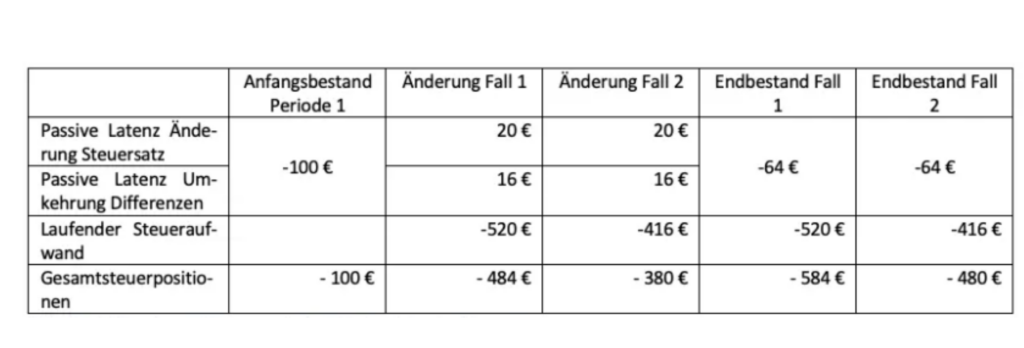

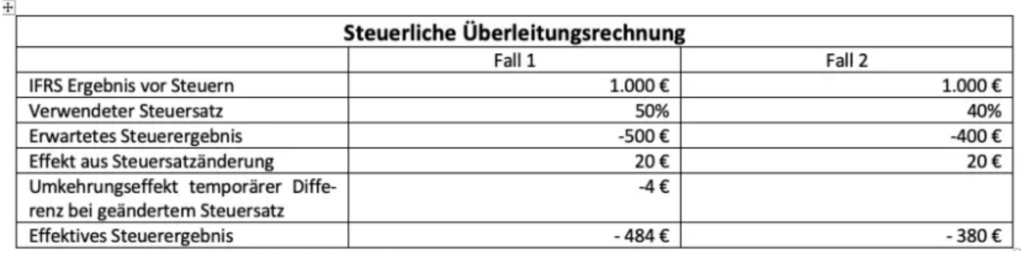

Der Gesetzgeber beschließt in Periode 1 eine Steuersatzsenkung von 50 auf 40 Prozent, welche im ersten Fall in der nächsten Periode wirksam wird und im zweiten Fall sofort wirksam wird. Es besteht eine zu versteuernde temporäre Differenz von 200 Euro zu Beginn der ersten Periode, welche sich in Höhe von 40 Euro in der ersten Periode umkehrt. Durch die Umkehrung der zu versteuernden temporären Differenz erhöht sich das steuerliche Ergebnis vom IFRS-Ergebnis vor Steuern von 1.000 Euro auf 1.040 Euro.

Ein ausländisches Tochterunternehmen erwirtschaftet ein IFRS-Ergebnis vor Steuern von 700 Euro, während das Steuerergebnis 1.000 Euro beträgt. Der Ertragssteuersatz der Konzernmutter beträgt 50 Prozent, derjenige der Tochter aber 40 Prozent. 300 Euro Ergebnisunterschied resultieren aus nicht abziehbaren Betriebsausgaben.

Sie wollen mehr erfahren?

Kontaktieren Sie uns!

Nichts verpassen.

Blogartikel abonnieren.