Weshalb werden versicherungsmathematische Ergebnisse nach IAS 19 nicht aufgelöst?

28. März 2023

28. März 2023

Möchten Sie vertiefende Einblicke in die Bestimmung von Pensionsaufwänden und -verpflichtungen im Zusammenhang mit leistungsorientierten Pensionszusagen gewinnen? Der IAS 19 Mitarbeitervergütungs-Standard beschäftigt sich mit allen Formen von Vergütung, die nicht durch die Ausgabe von Unternehmensanteilen beglichen werden. Dabei umfassen die Leistungen alle Ressourcenübertragungen an Mitarbeiter*innen, die mit ihrer erbrachten Arbeitsleistung im Zusammenhang stehen. Pensionszusagen sind vertraglich oder gesetzlich fixierte Zahlungsversprechen des Unternehmens an Mitarbeiter*innen oder Familienangehörige, welche beim Eintreten bestimmter Ereignisse, wie das Erreichen definierter Altersgrenzen, Erkrankungen oder Unfällen im Voraus festgelegte Ressourcen auszahlen. Der Zeitpunkt und die Höhe dieser Zahlungen sind jedoch unsicher und müssen deshalb auf- oder abgezinst werden. IAS 19 unterscheidet zwischen beitrags- und leistungsorientierten Verpflichtungen, die sich in der bilanziellen Abbildung grundlegend unterscheiden.

Möchten Sie wissen, wie Unternehmen Zahlungen und Aufwendungen bei Pensionsverpflichtungen oder -zusagen berechnen und überprüfen? Lesen Sie weiter, um mehr darüber zu erfahren.

IAS 19 ist ein Standard, der alle Arten von Leistungen erfasst, die Unternehmen ihren Mitarbeitenden gewähren. Dies umfasst Vergütungen wie Gehälter, Löhne, bezahlte Abwesenheit, Firmenfahrzeuge und medizinische Leistungen sowie Zahlungsversprechen nach altersbedingtem oder krankheitsbedingtem endgültigem Ausscheiden an den Mitarbeitenden selber oder auch die Familienangehörigen. Es beinhaltet jedoch nicht die Vergütung in Form von Unternehmensanteilen, welche durch den IFRS 2 behandelt wird.

Mitarbeiter*in im Sinne von IAS 19 sind alle Personen, die in einem abhängigen Beschäftigungsverhältnis zum Unternehmen gestanden haben. Die Leistungen umfassen alle kurz- und langfristigen Ressourcenübertragungen an die Mitarbeiter*innen, die im Zusammenhang mit ihrer erbrachten Arbeitsleistung stehen.

IAS 19 behandelt auch Pensionszusagen, die vertraglich oder gesetzlich fixierte Zahlungsversprechen des Unternehmens an Mitarbeiter*innen oder deren Familienangehörige sind. Diese Zahlungen werden fällig, wenn gewisse Ereignisse eintreten, wie das Erreichen bestimmter Altersgrenzen, Arbeitsunfähigkeit oder das Ableben des Mitarbeitenden. Häufig sind die Zahlungen zusätzlich an bestimmte Bedingungen geknüpft wie bspw. eine Mindestbetriebszugehörigkeit der betreffenden Person. Diese Leistungen sind vom Zeitpunkt und von der Höhe her unsicher, da nicht vorhersehbar ist, ob der Arbeitnehmende das Pensionsalter erreicht und wie viele Perioden des Pensionszahlungszeitraums er erleben wird. Es müssen auch die Wahrscheinlichkeiten von Invalidität, Lohnsteigerungen und Pensionsanpassungen berücksichtigt werden. Oft werden nämlich Anteile des letzten Jahresentgeltes als Pensionshöhe festgelegt, welche zusätzlich den allgemeinen Pensionsanpassungstrends unterliegen.

„Da die Zahlungen und Aufwendungen alle in unterschiedlichen Perioden anfallen, sind sie aufgrund des unterschiedlichen Zeitwertes des Geldes auf- oder abzuzinsen, um vergleichbar und addierbar zu sein.“

Der hierzu verwendete Zinssatz ist schließlich auch im Zeitablauf Änderungen unterworfen und muss regelmäßig auf Angemessenheit überprüft sowie eventuell angepasst werden.

IAS 19 unterscheidet zwischen beitragsorientierten und leistungsorientierten Pensionsverpflichtungen. Bei beitragsorientierten Verpflichtungen zahlt das Unternehmen regelmäßig Beiträge an externe Versicherungsunternehmen oder Pensionskassen, welche die Risiken für Pensionszahlungen übernehmen. Hierbei werden alle versicherungsmathematischen Parameter und Risiken auf die externen Dienstleister*innen abgewälzt. Das Unternehmen muss sich somit keine Gedanken über die Auswirkungen von beispielsweise steigender Lebenserwartung oder Gehaltserhöhungen machen.

Die Risiken bei langfristigen Zahlungszusagen wie Pensionsleistungen bestehen aus:

All diese versicherungsmathematischen Parameter und ihre Auswirkungen werden bei beitragsorientierten Zusagen mit den meist monatlich, aber immer in festen Abständen wiederkehrend geleisteten Beiträgen endgültig auf externe Dienstleister*innen abgegeben. Dadurch werden diese für das Unternehmen irrelevant und der Aufwand besteht nur in den regelmäßig gezahlten Beiträgen. Es entstehen nur dann Verpflichtungen, wenn die Beiträge nicht zu den festgelegten Terminen geleistet werden, weil die Zahlungen aber in Höhe und Zeitpunkten feststehen, handelt es sich hier um Verbindlichkeiten und keine Rückstellungen.

Im Gegensatz dazu belassen leistungsorientierte Verpflichtungen die versicherungsmathematischen Risiken beim Unternehmen, was zu Unsicherheiten in Bezug auf Zahlungshöhe und -zeitpunkte führt. Das Unternehmen muss daher Rückstellungen bilden und die Verpflichtung zum Bilanzstichtag mit dem Anwartschaftsbarwertverfahren ermitteln. Hierbei wird jedem Dienstjahr ein zusätzlicher Leistungsbaustein zugeordnet und einzeln bewertet. Aus der Summierung aller bisher verdienten Leistungsbausteine wird die aktuelle Verpflichtung als Rückstellung abgeleitet und bilanziert.

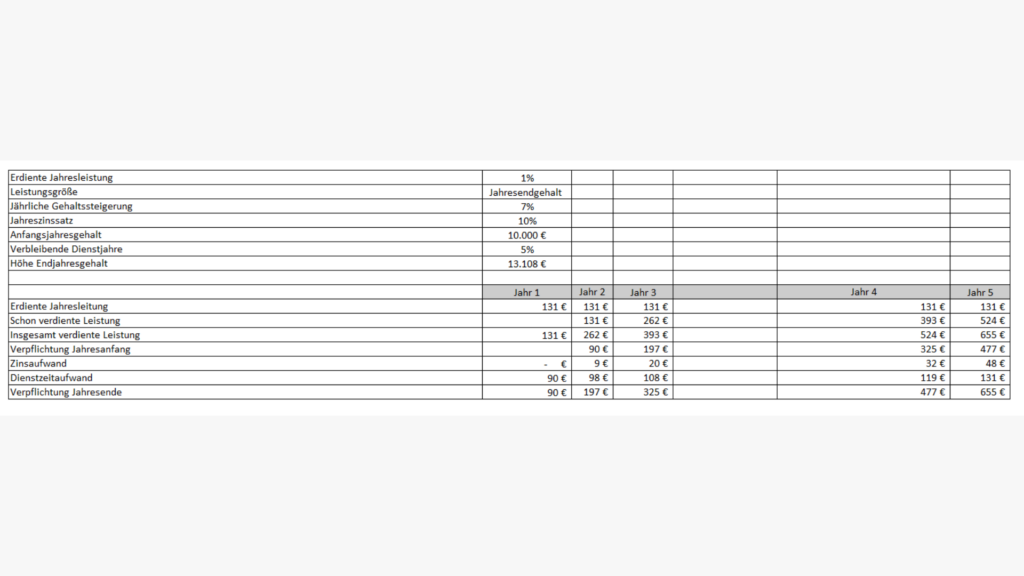

Das nachfolgende Rechnungsbeispiel zeigt die Standardmethode der Ermittlung und periodengerechten Abgrenzung des Pensionsaufwandes für leistungsorientierte Pensionsverpflichtungen.

Das Beispiel verdeutlicht, dass jedes Jahr mit demselben Aufwand belastet werden soll, weil IAS 19 von einer gleichmäßigen Arbeitsleistung und damit Nutzenzuwachs für das Unternehmen ausgeht. Effizienzsteigerungen durch Erfahrung oder Routine bleiben hier ausgeblendet. Die unterschiedliche Aufwandshöhe ist nur durch den Zinseffekt und den unterschiedlichen zeitlichen Anfall der Leistungen bedingt. Diese Aufwandskomponenten sind daher auch in der Ergebnisrechnung zwingend zu trennen.

Das Beispiel verdeutlicht, dass jedes Jahr mit demselben Aufwand belastet werden soll, weil IAS 19 von einer gleichmäßigen Arbeitsleistung und damit Nutzenzuwachs für das Unternehmen ausgeht. Effizienzsteigerungen durch Erfahrung oder Routine bleiben hier ausgeblendet. Die unterschiedliche Aufwandshöhe ist nur durch den Zinseffekt und den unterschiedlichen zeitlichen Anfall der Leistungen bedingt. Diese Aufwandskomponenten sind daher auch in der Ergebnisrechnung zwingend zu trennen.

Die im oben angeführten Beispiel verwendeten Prämissen, wie die Höhe des Jahreszinssatzes oder die angenommene jährliche Gehaltssteigerungsrate, sind ebenso wie Sterbewahrscheinlichkeiten, Annahmen über Fluktuation oder Invaliditätsrisiken versicherungsmathematische Parameter, deren Entwicklungen mindestens jährlich, aber auf Wunsch des Unternehmens auch in geringeren Zeitabständen, auf Korrektheit und Angemessenheit überprüft werden sollten.

Wenn sich die Parameter ändern, müssen Unternehmen ihre aktuellen Pensionsverpflichtungen neu bewerten und die Verpflichtungen sowie die in allen Perioden seit den Änderungen zu buchenden Dienstzeit- und Zinsaufwendungen anpassen. Wurden diese in abgeschlossenen Perioden vor den Parameteränderungen gebucht, können sie nicht rückwirkend angepasst werden.

„Um die zu erwartende Ergebnisvolatilität zu vermeiden, werden Verpflichtungsänderungen in den Perioden der Parameteränderungen vollständig gegen Rücklagen aus Änderungen der versicherungsmathematischen Ergebnisse nach IAS 19 gebucht.“

Diese ergebnisneutrale Einbuchung ermöglicht es den Unternehmen, den aktuellen Stand der Pensionsverpflichtungen zu jedem Abschlussstichtag mit den kompletten Prämissen und Parametern anzugeben.

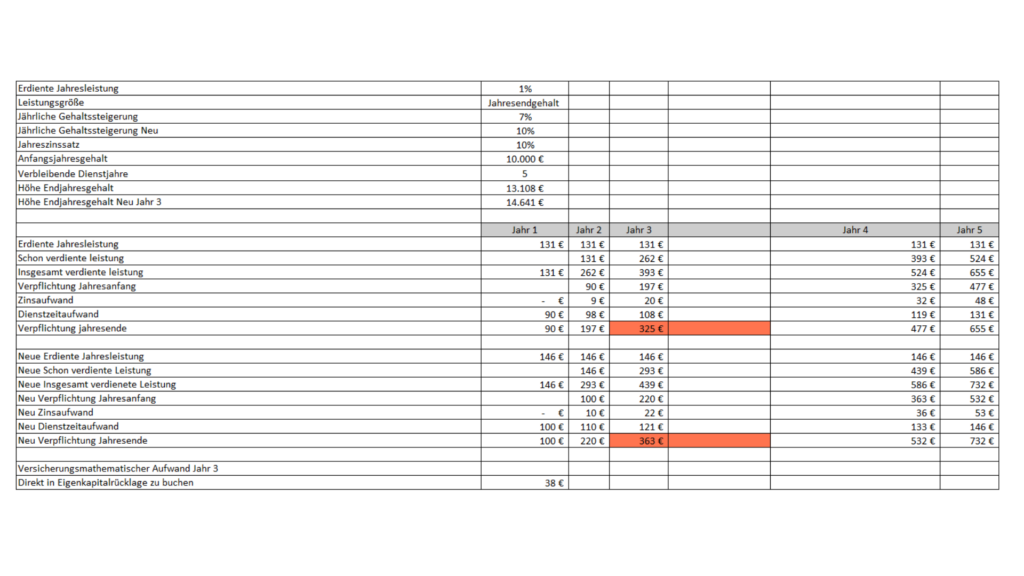

Die ergebnisneutrale Einbuchung wird hier analog zu IAS 16 und IAS 21 vorgenommen, wo ebenfalls Neubewertungsrücklagen der Sachanlagen oder Effekte aus der Umrechnung der Abschlüsse von selbständigen Konzernunternehmen in Rücklagenkonten verbucht werden. Insgesamt ist IAS 19 von großer Bedeutung für Unternehmen mit Pensionsverpflichtungen, da es ihnen hilft, diese korrekt und transparent darzustellen. Das nachfolgend angegebene Beispiel führt die Auswirkung einer erhöhten Gehaltssteigerungsrate an, welche in Jahr 3 erkannt worden ist.

Im Abschluss von Jahr 3 wird der Differenzbetrag von 38 Währungseinheiten rückstellungserhöhend und rücklagenmindernd gebucht; in den folgenden zwei Jahren werden die neu ermittelten Dienstzeit- und Zinsaufwendungen gebucht, so dass ohne weitere versicherungsmathematische Anpassungen die erhöhte endgültige Pensionsrückstellung von 732 Währungseinheiten im Abschluss von Jahr 5 ausgewiesen wird.

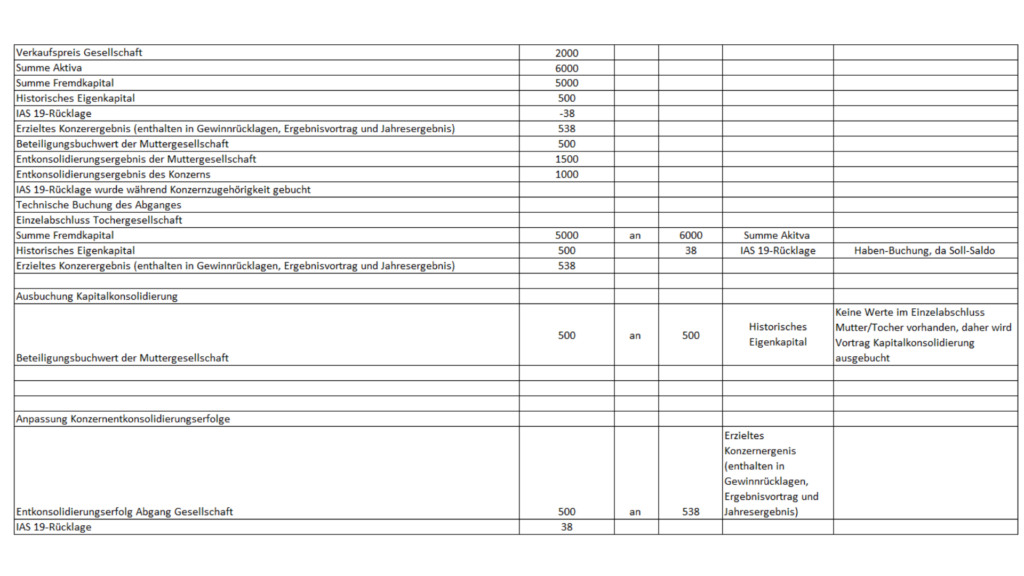

Die negative oder im Soll gebuchte IAS19-Rücklage soll aber niemals über die Ergebnisrechnung ausgebucht werden, da dies gegen das Kongruenzprinzip zwischen Ergebnisrechnung und Vermögensentwicklung in der Totalbetrachtung verstößt, wie im folgenden Beispiel gezeigt wird.

Diese Buchungen führen zum korrekten Konzernentkonsolidierungserfolg von 500, da der erhöhte Abgangserfolg auf Ebene der Mutterunternehmung von 1500 um 500 auf 1000 verringert wird. Es werden keine Aktiva und Passiva vorgetragen bis auf die im Konzern realisierten Ergebnisse und IAS 19-Rücklagen, welche Teil des Konzerneigenkapitales bleiben. Die Abgänge der erhöhten Rückstellungen und des damit geminderten Nettovermögens gegen den Verkaufspreis haben den Abgangserfolg erhöht. Ohne die versicherungsmathematischen Verluste wäre das Abgangsergebnis um 38 mehr gemindert worden. Spätestens zu diesem Zeitpunkt werden die versicherungsmathematischen Ergebnisse realisiert, wohingegen sie während der Konzernzugehörigkeit in Verletzung des Kongruenzprinzips nicht ergebniswirksam wurden. Diese Inkonsistenz der Ergebnisverbuchungen könnte durch die Einbuchung vor dem Abgang aus dem Konsolidierungskreis vermieden werden.

In unseren valantic Insights finden Sie weitere spannende Beiträge, zum Beispiel zum Thema IFRS 16 und noch vieles mehr! Sie können ebenfalls über die Suche in der Websitenavigation interessante Themen finden.

Sie wollen gerne mehr über leistungsorientierte Pensionszusagen erfahren?

Dann nehmen Sie direkt mit einem unserer Expert*innen Kontakt auf. Wir gestalten gerne die Zukunft mit Ihnen.

Ihr Ansprechpartner: Benno Rose: Solution Engineer – Financial Consolidation

Nichts verpassen.

Blogartikel abonnieren.